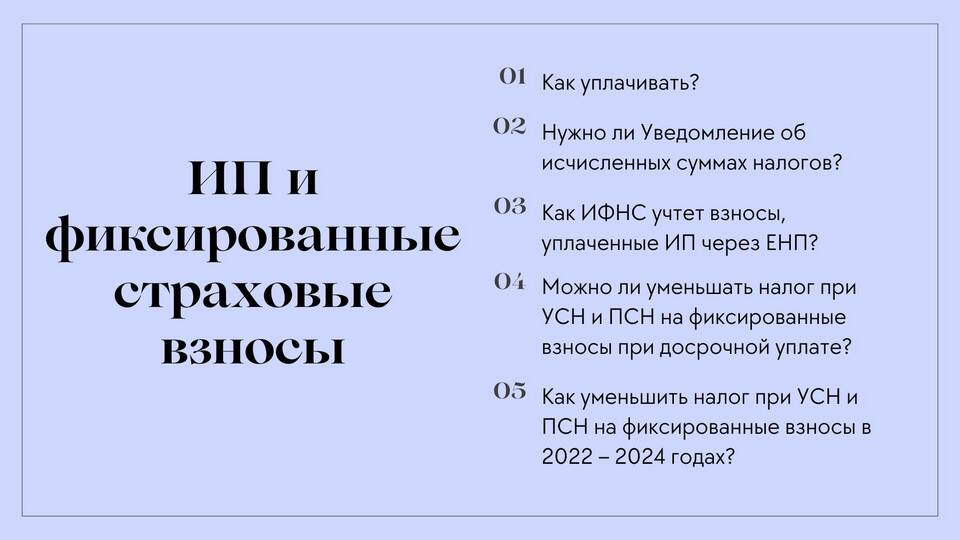

Индивидуальные предприниматели на упрощенной системе налогообложения обязаны уплачивать страховые взносы за себя. Рассмотрим порядок расчета платежей в 2024 году.

Содержание

Виды страховых взносов для ИП

| Вид взноса | Размер | Примечание |

|---|---|---|

| Пенсионное страхование (ОПС) | 45 842 рубля | Фиксированная сумма |

| Медицинское страхование (ОМС) | 8 426 рублей | Фиксированная сумма |

| Дополнительный пенсионный взнос | 1% от дохода свыше 300 000 руб. | Лимит - 257 061 рубль |

Общий алгоритм расчета

- Определите фиксированную часть:

- ОПС: 45 842 рубля

- ОМС: 8 426 рублей

- Рассчитайте доход за год

- Если доход превысил 300 000 рублей:

- Вычислите разницу между доходом и 300 000 руб.

- Возьмите 1% от этой суммы

- Сложите фиксированную и дополнительную части

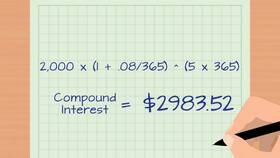

Пример расчета страховых взносов

Случай 1: Доход менее 300 000 рублей

| Доход ИП за год | 250 000 рублей |

| Фиксированные взносы (ОПС + ОМС) | 45 842 + 8 426 = 54 268 рублей |

| Дополнительный взнос | 0 рублей |

| Итого к уплате | 54 268 рублей |

Случай 2: Доход более 300 000 рублей

| Доход ИП за год | 1 500 000 рублей |

| Фиксированные взносы | 54 268 рублей |

| Расчет дополнительного взноса: (1 500 000 - 300 000) × 1% | 12 000 рублей |

| Итого к уплате | 66 268 рублей |

Сроки уплаты страховых взносов

- Фиксированные взносы - до 31 декабря текущего года

- Дополнительный взнос (1%) - до 1 июля следующего года

- Возможна уплата частями в течение года

Как уменьшить налог УСН на взносы

| Режим УСН | Правила уменьшения |

|---|---|

| УСН "Доходы" | Можно уменьшить налог на всю сумму взносов |

| УСН "Доходы минус расходы" | Взносы включаются в состав расходов |

Важные нюансы

- При отсутствии деятельности все равно нужно платить фиксированные взносы

- Взносы за работников рассчитываются отдельно

- При закрытии ИП взносы рассчитываются пропорционально дням работы

- КБК для фиксированных и дополнительных взносов различаются

Для точного расчета страховых взносов рекомендуется использовать официальные калькуляторы на сайте ФНС России или в личном кабинете предпринимателя.